- En este artículo, se explica qué son los fondos indexados, cómo funcionan y por qué están siendo cada vez más populares.

- La información está dirigida a gestores de activos e inversores que quieran profundizar en la industria de los fondos indexados para armar estrategias más diversificadas e integrales.

- FlexFunds ofrece un programa de titulización de activos que permite mejorar la liquidez de muchos fondos indexados. Para más información, no dude en ponerse en contacto con nuestros expertos.

En la actualidad, los fondos indexados están entre los vehículos de inversión más populares del mundo. De hecho, según Verified Markets Report, la industria de estos fondos rondó los USD 6 billones en 2024, y podría crecer hasta los USD 13 billones para 2033.

Por esta razón, vale la pena conocer qué es un fondo indexado exactamente, cómo funcionan, qué beneficios ofrecen y cuáles son algunos de los más destacados a nivel global.

¿Qué es un fondo indexado?

Un fondo indexado es una Institución de Inversión Colectiva (IIC) con una política inversora basada en reproducir el comportamiento de un determinado índice de mercado.

En este tipo de fondos, el trabajo del gestor queda en segundo plano: únicamente se trata de construir una cartera que replique al índice que se toma como referencia y realizar los ajustes periódicos para mantenerla actualizada, según los cambios que se produzcan en el mencionado índice.

Por este motivo, a la filosofía de gestión indexada también se le llama “gestión pasiva”.

Entre las principales características que definen a los fondos indexados cabe destacar las bajas comisiones de gestión que aplican, precisamente porque no mantienen una administración activa y apenas es necesaria la intervención del gestor.

Los fondos indexados suelen tener comisiones que oscilan entre el 0,03 % y el 0,2 % al año. En comparación, los fondos activos cuentan con gastos de entre el 0,5 % y el 1,5 %, o incluso más.

¿Cómo funcionan los fondos indexados?

El funcionamiento de los fondos indexados es sencillo. Estos productos financieros son fondos de inversión, por lo que tienen un patrimonio conjunto, sin personalidad jurídica propia y administrado por un gestor.

Para que un fondo de inversión pueda mantenerse activo, es preciso la intervención de dos tipos de entidades:

- La entidad gestora: encargada de la administración.

- La entidad depositaria: responsable de la custodia de los valores y el efectivo.

La propia sociedad gestora tiene capacidad de emitir y retirar participaciones, garantizando la liquidez para el inversor.

El administrador puede atender a la composición del índice y comprar los valores en la misma proporción, en otras palabras, reproducir la cartera físicamente.

Sin embargo, también puede utilizar derivados financieros, tales como futuros cuyo subyacente sea el propio índice de referencia. Todas estas características se determinan en el reglamento del fondo.

En lo que respecta a los índices que se toman como referencia (benchmarks), pueden ser tanto de renta fija como de renta variable. También existen índices sectoriales, globales y de materias primas. De esta forma, existen fondos indexados de diversas categorías.

¿Qué rentabilidad da un fondo indexado?

La idea que subyace en los fondos indexados es replicar los movimientos del mercado y no intentar batirlo.

Un índice tan sólo es un cálculo estadístico (normalmente una media ponderada) de los valores más representativos cotizados en un mercado financiero concreto (los de mayor capitalización y volumen negociado). Tiene por objeto medir la evolución del mercado que representa en su conjunto.

Por ejemplo, un fondo indexado del S&P 500 seguirá el desempeño de este índice compuesto por las 500 compañías más importantes de la bolsa estadounidense, ponderadas por tamaño.

La rentabilidad de un fondo indexado está directamente ligada al comportamiento del mercado en el que invierte, representado por el correspondiente índice.

La capacidad que tiene un fondo para desviarse de su benchmark se determina por el “tracking error”, ratio que mide la diferencia entre la rentabilidad de una cartera y su índice de referencia. En este sentido, los fondos de gestión indexada suelen tener un tracking error muy bajo.

No obstante, como norma general, la rentabilidad de un fondo indexado es ligeramente inferior a la de su índice de referencia. Esto se debe a que diariamente se descuentan las comisiones y otros gastos que pueda tener.

¿Cuáles son algunos de los fondos indexados más destacados?

Actualmente, existen miles de fondos indexados a lo largo de todo el mundo, cada uno basado en un índice de activos distinto. Pero hay unos pocos que se destacan del resto por su magnitud y relevancia:

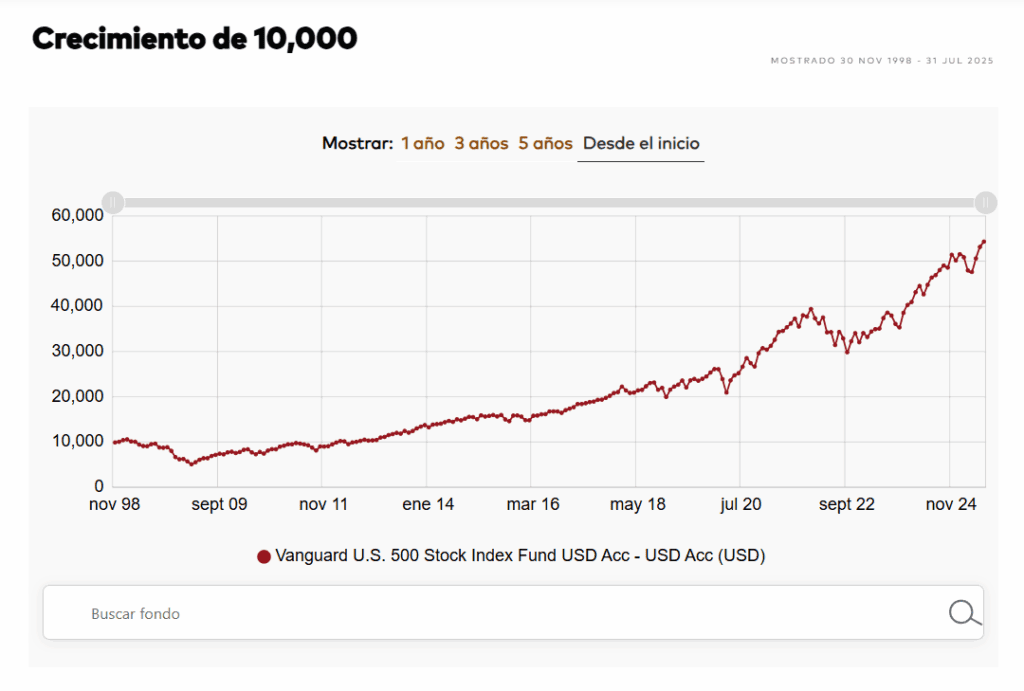

Vanguard US 500 Stock Index Fund

Puede decirse que Vanguard es la entidad pionera en gestión pasiva. Su fundador John Bogle fue el creador de los fondos indexados al menos de cara a la opinión pública. Por este motivo, actualmente Bogle es llamado “el padre de la inversión low cost”.

La cuestión es que Vanguard es una gestora especializada en este tipo de filosofía de inversión y cuenta con una gran experiencia. Y en su catálogo de productos se encuentra el Vanguard U.S. 500 Stock Index Fund.

Como su propia denominación indica, se trata de un fondo indexado al S&P 500. De esta manera, replica el comportamiento del mercado de valores de Estados Unidos.

En los últimos diez años, el valor neto de activos creció casi un 13 %, mientras que su rendimiento anualizado superó el 13 %. Y en los últimos cinco años, ambas cifras sobrepasaron el 15 %.

De acuerdo a Vanguard, USD 10.000 invertidos en este fondo indexado cuando se lanzó en noviembre de 1998 hoy valdrían más de USD 54.400.

iShares BitcH3: iShares Bitcoin Trust

Lanzado a principios de 2024, el iShares Bitcoin Trust de BlackRock, la gestora de activos más grande del mundo, se consagró como uno de los fondos indexados más populares de la actualidad.

Lógicamente, su desempeño depende directamente del rendimiento del bitcoin, la criptomoneda más relevante del presente.

A día de hoy, este fondo indexado con formato de fondo cotizado en bolsa (ETF) cuenta con casi USD 90.000 millones en activos bajo gestión y acumula un rendimiento del 28 % en el último año.

El atractivo del fondo radica en que permite a los inversores menos experimentados en el mundo de las criptomonedas apostar por el crecimiento de este sector de forma práctica y sencilla.

iShares Global Aggregate 1-5 Year Bond Index Fund

En esta ocasión, entramos en el terreno de la renta fija global, como muestra de que no todos los fondos índices tienen que replicar mercados de renta variable.

BlackRock también ofrece el iShares Global Aggregate 1-5 Year Bond Index Fund, que toma como referencia el Bloomberg Barclays Global Aggregate 1-5 Year.

Este índice mide la rentabilidad de los activos de renta fija con grado de inversión con un vencimiento entre 1 y 5 años, tanto de emisores públicos como privados, incluyendo los emitidos por entidades del sector de titulizaciones de todo el mundo denominados en varias divisas.

Su rentabilidad anualizada en los últimos 3 años alcanza el 3,3 % y en el último año ofreció un retorno del 4,5 %.

¿Existen fondos indexados sobre bienes raíces?

Es importante señalar que también existen índices globales del sector de bienes raíces. Entre ellos, destaca la gama FTSE EPRA/NAREIT.

Asimismo, se pueden encontrar fondos indexados del sector inmobiliario. El mejor ejemplo lo tenemos en el Amundi Index FTSE EPRA NAREIT Global AE-C.

Al igual que sucede con los fondos indexados del bitcoin, muchos de los vehículos de inversión sobre bienes raíces tienen una estructura en forma ETF.

Algunos ejemplos podrían ser:

- The Real Estate Select Sector SPDR Fund (XLRE)

- iShares US Property Yield (IDUP)

- Invesco Real Estate S&P US Select Sector (XRES).

Los productos cotizados representan una buena alternativa para dar estructura a fondos de bienes raíces. Permiten una negociación ágil, proporcionan flexibilidad y son escalables. Se trata de una de las fórmulas más utilizadas para estructurar vehículos de inversión.

Tras comprender qué es un fondo indexado, los gestores de activos deben saber que pueden mejorar su liquidez mediante un proceso de titulización de activos, como el llevado a cabo por FlexFunds.

En FlexFunds, empresa con más de USD 6000 millones de activos securitizados y más de 500 emisiones en más de 30 países, convertimos activos líquidos o ilíquidos en bankable assets con sus propios códigos ISIN/CUSIP.

Para conocer más sobre las soluciones de FlexFunds y nuestro programa de securitización de activos, no dude en ponerse con contacto con nuestro equipo de especialistas. ¡Estaremos encantados de ayudarle!

Fuentes:

- https://www.verifiedmarketreports.com/product/index-fund-market/

- https://www.ishares.com/uk/individual/en/products/290399/ishares-global-aggregate-1-5-year-bond-index-fund-ie?switchLocale=y&siteEntryPassthrough=true

- https://etfdb.com/themes/bitcoin-etfs/

- https://etfdb.com/compare/market-cap/

- https://www.home.saxo/learn/guides/diversification/index-funds-vs-actively-managed-funds-which-is-better-for-you