- A seguir, explicamos o que é a securitização de ativos e por que ela é ideal para empresas que buscam liquidez para seus projetos de investimento.

- O conteúdo é direcionado a assessores financeiros e gestores que desejam conhecer os detalhes da securitização de ativos.

- A FlexFunds oferece um programa de securitização de ativos para melhorar a liquidez de estratégias de investimento. Para mais informações, não hesite em entrar em contato com nossos especialistas.

Muitas vezes, grandes projetos de investimento enfrentam um problema significativo de iliquidez. Isso significa que não podem ser facilmente convertidos em dinheiro disponível para ser utilizado em outras estratégias. No entanto, essa situação pode ser resolvida por meio de um processo de securitização.

O que é o processo de securitização?

A securitização de carteira é um mecanismo de financiamento por meio do qual certos ativos podem ser convertidos em valores mobiliários negociáveis no mercado.

Essa ferramenta oferece liquidez às empresas e permite alavancar seus projetos. Dessa forma, melhora-se a eficiência do mercado e, ao mesmo tempo, reduz-se a intermediação.

Entre as diversas opções de financiamento, a securitização ocupa um papel relevante para as empresas, ao fornecer a liquidez necessária a partir de ativos que geram receita no presente ou no futuro, sem a necessidade de realizar ofertas públicas de ações ou recorrer ao endividamento.

Como funcionam as securitizações?

Por meio da securitização, um portfólio de ativos líquidos ou ilíquidos é reempacotado e serve como garantia para captação de recursos no mercado, por meio de valores mobiliários ou bankable assets, com os quais as empresas obtêm liquidez para viabilizar seus projetos.

De forma simples, as empresas vendem seus fluxos de caixa para se financiarem, com o respaldo de suas contas a receber.

Graças à securitização, é possível estruturar esses valores com base no desempenho de ativos como projetos imobiliários ou outros com receitas “previsíveis que se espera que continuem no curso ordinário de seus negócios”, segundo o BID Invest, um braço do Banco Interamericano de Desenvolvimento que apoia o setor privado. No exemplo citado, isso pode incluir os fluxos de caixa provenientes do aluguel de um determinado imóvel.

Sob outra perspectiva, a securitização pode oferecer liquidez às empresas ao permitir que se financiem por meio da emissão de títulos respaldados por sua carteira, incluindo um conjunto de créditos hipotecários e de consumo.

Nesse modelo de securitização, a carteira é vendida a um investidor, que adquire os direitos de pagamento e seus rendimentos.

O BID Invest afirma que “os fluxos gerados pela empresa são utilizados para pagar o serviço da dívida aos investidores sobre o financiamento”.

Tipos de valores que podem ser emitidos

Um dos pontos mais atrativos da securitização é que ela pode ser aplicada a uma ampla variedade de ativos.

De fato, é possível securitizar ativos financeiros negociados em bolsa, como ações e títulos, e derivativos, como opções e futuros.

Além disso, é possível securitizar commodities e ativos intangíveis, como a propriedade intelectual, utilizando como colateral os royalties futuros obtidos.

Também é possível converter empréstimos e contratos em produtos listados em bolsa (ETP, na sigla em inglês), entre pessoas físicas e/ou jurídicas.

Curiosamente, também existe a possibilidade de securitizar fundos mútuos, fundos negociados em bolsa, fundos fiduciários e hedge funds, entre outros.

Impulsionando empresas por meio do financiamento

Em tempos como os atuais, a securitização imprime dinamismo ao mercado de capitais ao abrir espaço para mais participantes por meio da criação desses valores mobiliários, contribuindo, ao mesmo tempo, para uma melhor circulação dos recursos.

Do lado das empresas, a securitização permite alavancar projetos e impulsionar o crescimento a partir da obtenção de maior liquidez — sem a necessidade de recorrer a endividamento adicional e com a vantagem adicional de transferir parte do risco ao mercado.

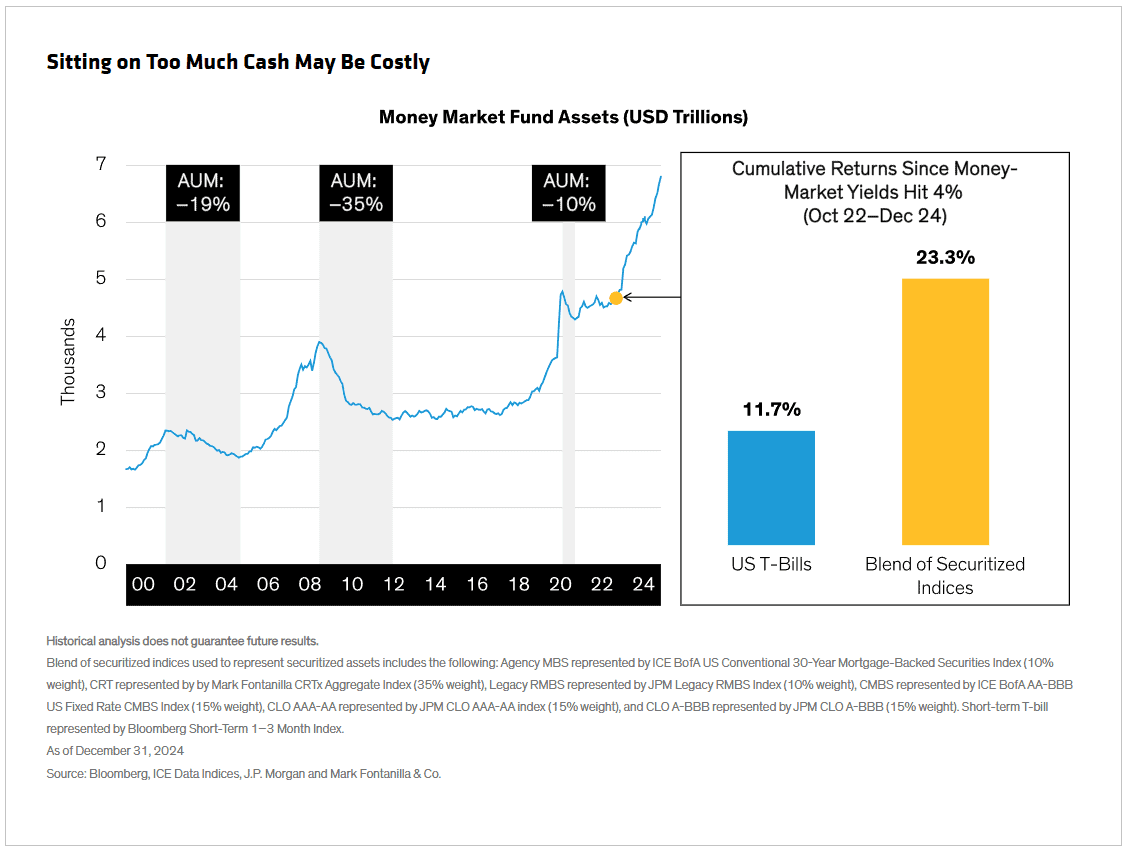

Para a gestora de investimentos norte-americana BlackRock, a securitização pode ser considerada um instrumento muitas vezes mal compreendido, seja devido à sua estrutura complexa ou por simplesmente não ter tido o protagonismo que merece.

Isso pode ser explicado, em grande parte, pelo papel que desempenhou durante a crise financeira de 2008. O mercado de securitização de ativos e hipotecas encolheu quase 80% durante a crise das hipotecas subprime, segundo um relatório da época divulgado pelo Financial Services de Londres (IFSL).

No entanto, muita coisa mudou desde então, a ponto de que “o mercado securitizado tornou-se um setor robusto que deveria ser um elemento básico nos portfólios de renda fixa”, segundo a BlackRock.

Estrutura de um processo de securitização de carteira

É importante destacar que o processo de securitização de uma carteira é muito simples com a FlexFunds:

Etapa 1. Estudo personalizado e design do ETP

Como a securitização pode ser aplicada a uma ampla variedade de ativos de diferentes naturezas — tanto listados em mercados secundários quanto privados — é essencial realizar uma análise detalhada de cada caso para oferecer uma solução sob medida.

Após o primeiro contato com a FlexFunds, é feito um estudo aprofundado e a coleta de dados, com o objetivo de fornecer uma solução personalizada.

Etapa 2. Due diligence e assinatura da engagement letter

Com a estrutura do produto já definida, o comitê de risco realiza o estudo e avaliação correspondente do caso.

Em seguida, ocorre a assinatura da engagement letter, um contrato que detalha os termos e condições do serviço, bem como o escopo das funções que a FlexFunds executará.

Etapa 3. Estruturação do ETP e revisão da documentação

Durante a fase de estruturação da securitização, é fundamental trabalhar em estreita colaboração com o cliente para desenvolver corretamente a documentação necessária que definirá o ETP. Nesta etapa, é realizado o onboarding do gestor da carteira.

A estruturação é considerada concluída quando são redigidos e revisados os documentos-chave do veículo de investimento, como o series memorandum, o constituting instrument e o portfolio management agreement.

Etapa 4. Emissão e listagem do ETP

A securitização de ativos já se torna realidade. Neste ponto, sua estratégia de investimento foi empacotada em um ETP. O passo seguinte é a listagem e a geração de um ISIN/CUSIP para facilitar a distribuição.

O emissor dos títulos é uma sociedade de propósito específico irlandesa (SPV) criada especificamente para esse fim. A emissão é respaldada pela própria estratégia de investimento, que atua como garantia.

Etapa 5. O ETP está pronto para negociação via Euroclear

O processo de securitização se conclui com a emissão e listagem do ETP — ou seja, quando está pronto para distribuição.

Os investidores podem acessar o ETP de forma simples, por meio da compra dos títulos via Euroclear através de suas contas de corretagem, utilizando uma ampla variedade de custodians e plataformas de private banking.

Para mais informações sobre a FlexFunds e seu programa de securitização de ativos, entre em contato com nossa equipe de especialistas. Teremos o maior prazer em atendê-lo!

Fontes:

- https://idbinvest.org/en/blog/financial-institutions/what-future-flow-securitization-and-what-are-benefits

- https://www.blackrock.com/institutions/en-us/insights/the-case-for-securitized-assets

- https://www.rtve.es/noticias/20090414/titulizacion-activos-hipotecas-cayo-todo-mundo-casi-80-2008/264266.shtml

- https://www.alliancebernstein.com/corporate/en/insights/investment-insights/why-it-may-be-time-to-lean-into-securitized-assets.html