- En esta nota, se explican las principales características y ventajas de los ETF y por qué están ganando tanta popularidad.

- La información está dirigida a asesores financieros y gestores de activos que quieran armar estrategias versátiles mediante fondos cotizados.

- FlexFunds ofrece un programa de titulización de activos para mejorar la liquidez de muchos ETF. Para más información, no dude en ponerse en contacto con nuestros expertos.

Dentro del gigantesco abanico de opciones de inversión que se operan en los mercados financieros, en las últimas décadas ganaron mucha popularidad los ETF. Y la razón es sencilla: hay cada vez más asesores y gestores que están optando por incluirlos en las estrategias de sus clientes. Pero ¿qué son los ETF?

¿Qué es un ETF?

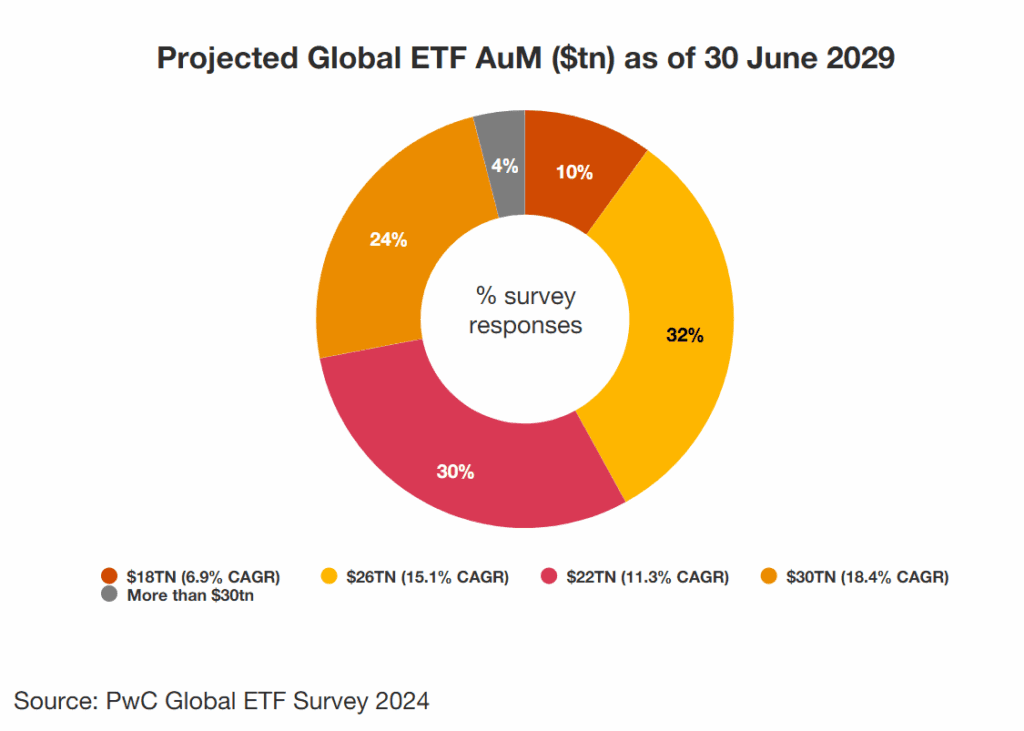

Los ETF (exchange-traded funds) o fondos cotizados en bolsa son un tipo de vehículo colectivo de inversión administrado por un tercero que busca replicar el desempeño de activos subyacentes.Según PWC, en 2024, los activos bajo gestión de los ETF a lo largo de todo el mundo crecieron un récord del 27 % hasta los USD 14,6 billones. Y de cara al futuro, se espera que el total llegue a los USD 30 billones para 2029.

Parte del crecimiento se debe a la versatilidad de estos instrumentos financieros. En esencia, son una mezcla entre un fondo mutuo y una acción.

A la hora de entender qué son los ETF es importante entender que se asemejan a los fondos mutuos porque se componen de diferentes activos subyacentes. Además, se comparan con una acción porque se operan diariamente en los mercados secundarios.

Motivados por las buenas perspectivas, cada vez más asesores financieros adoptan los ETF y los incluyen en los portafolios que diseñan para sus clientes e impulsan un negocio millonario.

El hecho que los ETF les ayude a diversificar el portafolio de sus clientes, y les ofrezca exposición a diferentes tipos de índices o canastas de activos con transparencia, es el mayor atractivo para los asesores financieros.

Además, la amplía distribución de los ETF les permite a los asesores de inversión ofrecerles a sus clientes acceso a mercados que podrían considerarse de difícil entrada.

En tanto, muchos ETF permiten apostar por movimientos a la baja, beneficiándose de los activos subyacentes que trata de replicar en su operación.

Ventajas de los ETF

Desde replicar un índice como el S&P 500 de Wall Street o el valor de una materia prima como el oro, los ETF están estructurados de tal forma que se pueden negociar como títulos bursátiles, lo que ofrece liquidez a los inversores.

Un inversor puede entrar a su cuenta de corretaje y comprar o vender el fondo cotizado en bolsa que quiera en pocos clics, siempre y cuando el mercado esté abierto.

Además, otra de las cualidades de este producto de inversión es la transparencia que ofrece, dado que toda la información sobre su desempeño es pública y puede consultarse en tiempo real, según lo destaca BBVA Trader.

Por otra parte, los gestores de activos, asesores e inversores están en condiciones de acceder a una enorme variedad de ETF.

No sólo hay ETF de acciones, sino también de bonos, derivados financieros, metales, productos básicos agrícolas, índices, tasas de interés e incluso volatilidad.

ETF versus fondos mutuos

Al hablar sobre ETF, es importante señalar las diferencias que guardan con los fondos mutuos o fondos comunes de inversión convencionales.

La principal característica de los ETF es su liquidez. Al negociarse en los mercados secundarios como una acción, se pueden comprar o vender en cuestión de segundos. En cambio, los fondos mutuos cuentan con periodos de suscripción y rescate que son de varias horas e incluso días.

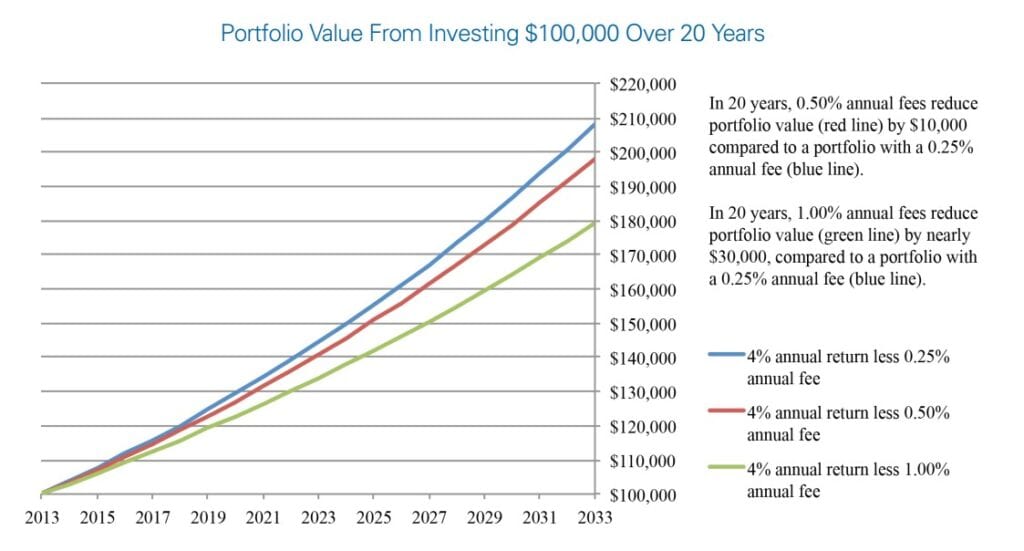

Además, usualmente, los ETF cuentan con menores comisiones, lo que a largo plazo suele resultar en mejores beneficios reales.

De hecho, de acuerdo a la Comisión de Bolsa y Valores de Estados Unidos (SEC), asumiendo una rentabilidad anual del 4 % y un horizonte temporal de 20 años, una comisión de apenas el 0,25 % por año generarían una pérdida de USD 10.000 en una cartera de USD 100.000. En cambio, un costo del 1% resultaría en una baja de USD 30.000.

Una opción con potencial

De acuerdo a un informe de Citi, hay algunas tendencias clave a considerar para la industria de los ETF, las cuales están llevando a los asesores a escoger cada vez más estos instrumentos financieros.

Incursión y diferenciación en el mercado de valores

Si bien en los últimos tiempos dominaron los ETF de bajo costo ponderados por capitalización bursátil, la historia podría cambiar.

Como hoy en día hay preocupación por la concentración en grandes corporaciones estadounidenses, los asesores podrían migrar hacia fondos de pequeña capitalización o equiponderados.

Por otra parte, se cree que habrá una evolución rápida de la industria que podría impulsar nuevas oportunidades, especialmente fuera de Estados Unidos. En consecuencia, los expertos deberán operar ETF vinculados a estos activos.

Más enfoques en renta variable

De cara al futuro, la alta competencia entre gestoras de fondos hará que haya más enfoques en renta variable, renta fija, renta mixta y activos convertibles. Esto quiere decir que los clásicos ETF de acciones ponderadas por tamaño bursátil podrían dejar de ser tan superiores en cuota de mercado.

Adopción de nuevas tecnologías

Por último, según PWC, uno de los impulsores de los ETF en el corto plazo será la adopción de nuevas tecnologías que faciliten la distribución.

“A su vez, el continuo desarrollo de la inteligencia artificial (IA), la tokenización basada en blockchain y otras tecnologías disruptivas podrían abrir nuevos canales de venta directa al inversor y acelerar la democratización de los ETF”, detallan los expertos de la consultora.

Estas buenas previsiones se sustentan principalmente en el hecho que el negocio de los fondos cotizados está experimentando cambios desde el ámbito digital y hasta su diversificación misma. Ampliando su potencial con productos no tradicionales como los ETF temáticos o de cripto, impulsando a la regulación a actualizarse acorde al ritmo que la innovación actual demanda.

Vale recordar que, sin importar el tipo de ETF que escoja el gestor de activos, se puede avanzar con un proceso de titulización para mejorar la distribución, como el llevado a cabo por FlexFunds.

Para conocer más sobre las soluciones de FlexFunds, no dude en ponerse en contacto con nuestro equipo de especialistas. ¡Estaremos encantados de ayudarle!

Fuentes:

- https://www.pwc.com/gx/en/industries/financial-services/publications/etf-survey.html

- https://www.sec.gov/investor/alerts/ib_fees_expenses.pdf

- https://www.citigroup.com/global/insights/etf-perspectives-industry-outlook-a-roadmap-to-the-next-10-trillion