Los ETF son un tipo de fondo cotizado que es administrado por un tercero y que busca replicar el desempeño de activos subyacentes, según PWC, se encuentran entre las tres principales opciones de inversión en EE. UU. para 2022 y se proyecta que superarán los US$20 billones en activos administrados para el 2026. ¿Cómo lo lograrán y por qué son una buena alternativa?

Motivados por las buenas perspectivas de estos vehículos de inversión, cada vez más asesores financieros adoptan los ETFs y los incluyen en los portafolios que diseñan para sus clientes, impulsando un negocio millonario.

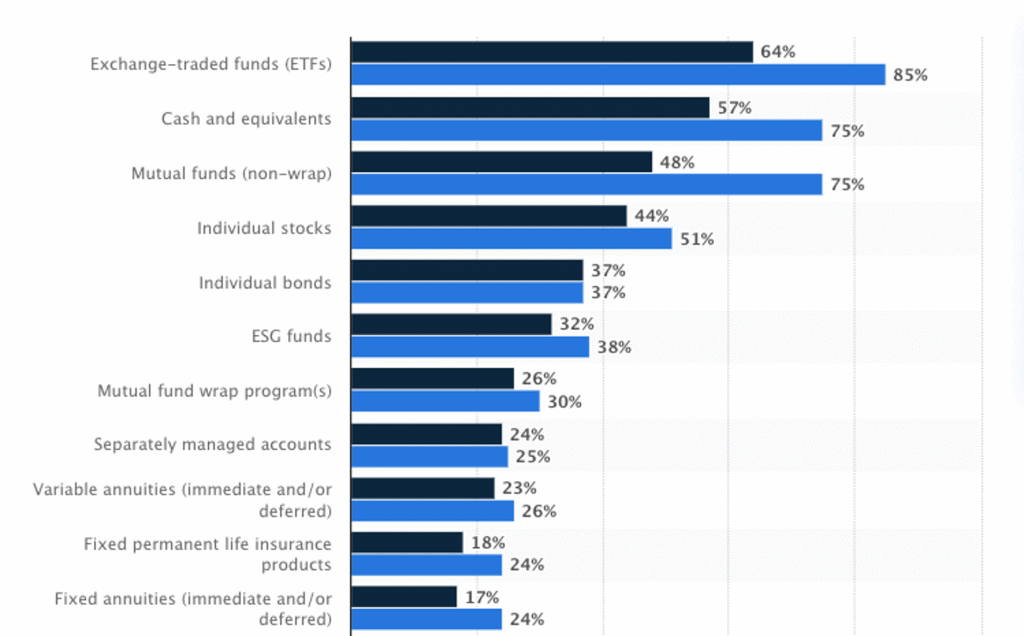

No por nada, este vehículo de inversión durante el 2021 obtuvo un 64% de recomendación por los asesores financieros en EE. UU., por encima de otras opciones populares como los fondos mutuos. (Gráfica de Statista).

Esta situación se replica en otras economías desarrolladas como la de Australia, en donde el porcentaje de asesores financieros que recomiendan ETF a los clientes “se ha más que duplicado en los últimos 10 años”, según informó el medio local Australian Financial Review.

El hecho que los ETFs les ayude a diversificar el portafolio de sus clientes, y les ofrezca exposición a diferentes tipos de índices o canastas de activos con transparencia, es el mayor atractivo para los asesores financieros.

La amplía distribución de los ETFs les permite a los asesores de inversión ofrecerles a sus clientes acceso a mercados que podrían considerarse de difícil entrada, además, de poder tomar ventaja al apostar por movimientos a la baja, beneficiándose de los activos subyacentes que trata de replicar en su operación.

En los mercados con un escenario de volatilidad, alta inflación y aumento de tasas de interés, los asesores de inversión recurren cada vez más a la gestión activa y a los ETF temáticos sobre los fondos mutuos tal como se observó en el 2021 en donde compañías como T. Rowe Price, Fidelity y American Century apostaron al espacio de los ETFs.

Tener el respaldo y la confianza para entrar en el mercado de los ETFs y ETPs es clave, por lo que empresas como la estadounidense FlexFunds sirven de puente dada su experiencia como proveedor de servicios de primer nivel para la securitización de activos. La compañía no solo atiende las necesidades de los asesores de inversión, sino también de instituciones financieras, hedge funds, gestores de fondos privados y de inversión inmobiliaria.

Las características que definen a los ETFs

Desde replicar un índice como el S&P 500 de Wall Street o el valor de una materia prima como el oro, los ETFs están estructurados de tal forma que se pueden negociar como títulos bursátiles, lo que ofrece liquidez a los inversores.

Además, otra de las cualidades de este producto de inversión es la transparencia que ofrece, dado que toda la información sobre su desempeño es pública y puede consultarse en tiempo real, según lo destaca BBVA Trader.

Tal y como están estructurados, de acuerdo con la plataforma de depósitos europea Raisin, los ETFs guardan similitudes en cuanto a sus características, aunque sí existen algunas subcategorías que los diferencian de acuerdo con la forma en la que replican determinado índice (directo o inverso), cómo distribuyen dividendos (acumulación o de distribución), el riesgo (normal o apalancado), entre otras variables.

ETF versus fondos mutuos

A pesar de sus semejanzas, ambos guardan notables diferencias en lo que tiene que ver con la estrategia que aplica cada uno, mientras los fondos mutuos adoptan una táctica

activa para tratar de superar los rendimientos del mercado, los ETFs apelan a un esquema pasivo en tanto que buscan replicar el comportamiento de la canasta de activos subyacentes a la que le hacen seguimiento.

Según fuentes de la industria, los ETFs tienen algunas cualidades que les hacen más atractivos frente a los fondos mutuos, como los son: se les consideran menos arriesgados y más flexibles, a la vez que ofrecen mejores niveles de liquidez, aunque también deben considerarse los diferentes costos de comisiones que los inversores deben asumir para cada tipo.

La empresa de gestión de inversiones estadounidense BlackRock explica en un módulo educativo que en el caso de los ETFs se generan comisiones por transacciones de compra y venta a través de un corredor, o las derivadas de administración, en cuyo caso “representan la parte más grande y variable del coste”, según indica.

Así como también, existen otras comisiones que se pueden derivar tanto de los trámites legales correspondientes hasta otros factores como los servicios de custodia, aspectos contables, entre otros.

Una opción cada vez más atractiva

De acuerdo a la encuesta global de la plataforma Finder, las acciones, participaciones o ETF son la tercera opción más atractiva de inversión en el mundo para 2022 y un 17,2% señaló que estos serán los más rentables durante próximos 12 meses.

El informe indica que el país con más probabilidades de invertir su dinero en este mercado es Japón (44,3%), mientras que en EE. UU. estas alternativas seducen a un 18%, ubicándose como la tercera mejor opción.

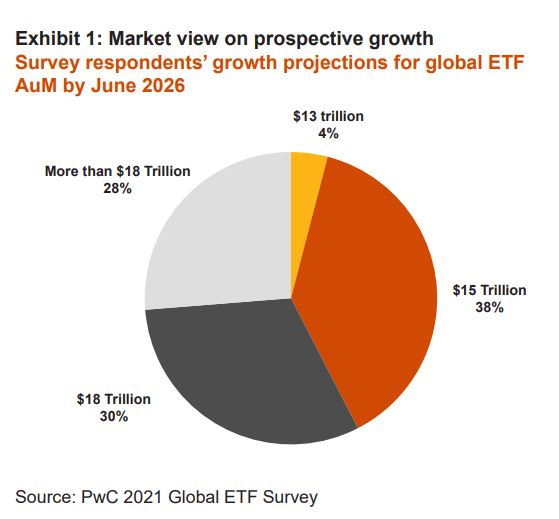

De acuerdo con el informe de PwC, la industria de los ETFs tendría una tasa de crecimiento anual compuesta (CAGR) del 17% en los próximos años, alcanzando los US$20 billones para 2026 en activos bajo gestión.

Frente al mercado estadounidense, más de un 70% de los participantes de la encuesta de PwC, ejecutivos de la industria global de asset management, proyectan que los activos se duplicarán en los próximos años hasta alcanzar los US$13 billones en el 2026. La buena dinámica del negocio se extiende a Asia-Pacífico, con proyecciones de obtener US$2 billones en activos bajo gestión en esa región, o Canadá, en donde la meta es de US$1 billón. A nivel mundial, “más de la mitad de los ejecutivos encuestados creen que el AUM global de los ETF alcanzará al menos US$18 billones en 2026 (14,6% CAGR)”, dice el reporte. (Gráfica de PwC):

Estas buenas previsiones se sustentan principalmente en el hecho que el negocio de los fondos cotizados está experimentando cambios desde el ámbito digital y hasta su diversificación misma, ampliando su potencial con productos no tradicionales como los ETFs temáticos o de cripto, impulsando a la regulación a actualizarse acorde al ritmo que la innovación actual demanda.