- A lo largo del artículo podrá encontrar información sobre las principales barreras y desafíos para el sector financiero en un mercado cada vez más competitivo, conozca la opinión de casi un centenar de gestores de activos en el I Informe Anual del Sector de la Securitización de Activos, elaborado por FlexFunds. ¡Descárguelo aquí!

- La información del artículo resulta de utilidad para aquellos administradores de portafolios que deseen profundizar en uno de los mayores y constantes desafíos del sector: la captación de clientes.

- FlexFunds ofrece a los gestores diseñar y lanzar vehículos de inversión personalizados de manera costo-eficiente facilitando la captación de capital en los mercados internacionales.

La captación de capital y, por lo tanto, de clientes, es uno de los desafíos más importantes a los que se enfrenta el sector financiero. Independientemente de la coyuntura, la gestión de carteras es una actividad que se sitúa en un terreno resbaladizo en el que, sin embargo, los gestores tienen el mismo objetivo.

Y, a pesar de que ambas partes persigan las mismas metas, la inestabilidad del mercado, la falta de entendimiento, el miedo del inversor, los cambios de coyuntura o una baja rentabilidad hacen de la gestión de carteras una actividad intensamente demandante.

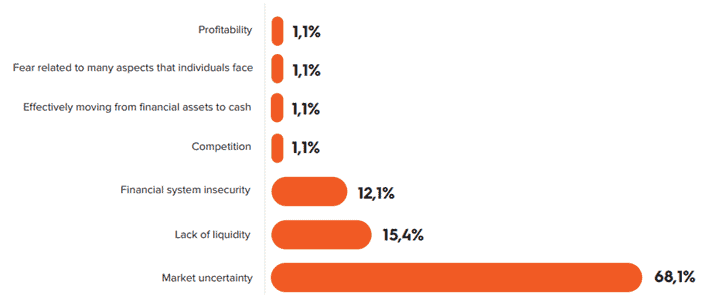

En el I Informe Anual del Sector de la Securitización de Activos elaborado por FlexFunds, se recogen algunos de los desafíos que tendrán mayor relevancia en 2024 para la captación de clientes, como resultado de una encuesta realizada a casi un centenar de expertos del sector.

Incertidumbre en los mercados

La ausencia de estabilidad y previsión en el mercado es (y siempre lo ha sido) la principal enemiga de la inversión. Los últimos 12 meses han estado marcados por diferentes acontecimientos geopolíticos y económicos tales como la guerra de Ucrania, la crisis energética, la inflación persistente y la subida de tipos promovida por los bancos centrales

En un contexto de subidas de tipos de interés iniciadas en 2022, con varias crisis geopolíticas y un entorno internacional crispado, las dudas, la incertidumbre y la sensación de falta de control se apoderan de los inversores.

En este clima, se observa una alta volatilidad en los mercados que erosiona la confianza y tranquilidad general. De hecho, de acuerdo con el reporte, casi 7 de cada 10 profesionales consideran que la incertidumbre es el principal reto que afrontar para la captación de capital y clientes.

Falta de liquidez

Muy por detrás, como segundo desafío que dificulta la captación de capital del sector financiero, los expertos consultados para realizar el informe señalan la falta de liquidez.

Un 15% considera que la escasez de dinero es una dificultad clara en la atracción de fondos. Si bien es cierto que venimos de una época de inundación en los mercados, una política monetaria contractiva y el drenaje de ahorro de las familias tras la pandemia están llevándose buena parte de esa liquidez.

Una de las ventajas de la titulización de activos es, precisamente, aumentar la liquidez y el acceso a fuentes de financiación alternativas.

Miedo e inseguridad del sistema financiero

Por otro lado, el miedo, la inseguridad y la falta de confianza en el sistema financiero es otro de los frenos a la inversión que dificultan la captación de clientes para las entidades y firmas de gestión.

En este caso, muchas veces es producto del desconocimiento, de manera que el seguimiento personalizado de cada cliente y la explicación pormenorizada de sus inversiones es uno de los retos para todo gestor de carteras.

Sin duda, la relativamente reciente crisis financiera global en 2008 o la crisis bancaria generada en EE. UU. en el año 2023 han generado alarmas y dudas sobre la conveniencia de mantenerse en los mercados.

Alta competencia y baja rentabilidad

Otro de los retos a los que se enfrenta el sector es la alta competencia que mina los beneficios en un entorno en el que, sin apenas diferenciación en los productos, es muy difícil atraer el capital.

Además, la dificultad para obtener altas rentabilidades en determinados mercados, señalado por el 1% de los encuestados, dificulta el cumplimiento de expectativas en el mundo de la inversión.

Principales retos en la gestión de carteras

Entre los retos más acuciantes para la gestión de carteras, el informe señala, en primer lugar, la tolerancia al riesgo del cliente, ya que “encontrar el equilibrio adecuado y asegurarse de que la cartera se alinee con la tolerancia al riesgo del cliente es un desafío importante”.

En segundo lugar, la volatilidad, que puede afectar el valor de la cartera y requerir ajustes frecuentes para mantener el equilibrio y los objetivos del cliente.

Además, los cambios en las condiciones económicas y del mercado pueden tener un impacto en la rentabilidad de los activos, de manera que los gestores deben adaptarse rápido y de manera eficaz.

Asimismo, la diversificación es clave, pero identificar las combinaciones de activos óptimas y equilibrar la cartera puede suponer un reto, del mismo modo que la selección de activos y gestión activa, que requiere una supervisión constante y una toma de decisiones informada.

Por otro lado, un reto siempre presente es el coste de gestión que puede afectar el rendimiento neto del cliente y, por lo tanto, es necesario prestar atención para equilibrar costes con calidad de los servicios.

Por último, uno de los desafíos más complejos en la administración de carteras es la gestión emocional del cliente en periodos de volatilidad o bajo rendimiento, así como la justificación de rendimientos y su encaje en las expectativas.

En este sentido, y como consecuencia, mantener una comunicación clara y efectiva con el cliente es esencial para entender sus necesidades explicar las decisiones de inversión y asegurar la confianza a lo largo del tiempo.

Por supuesto, el cumplimiento con diversas regulaciones y estándares éticos en la industria financiera es un reto constante.

El estudio señala que ls principales retos en la gestión de la cartera de clientes son de reporte (37,4%), Back-office (20,9%), Front-office (17,6%), el proceso contable (11%) y Middle-office (7,7%).

El informe destaca que el proceso de reporte a los clientes conlleva importantes dificultades como la complejidad de la información financiera que contienen y que es de difícil comprensión para los clientes.

Soluciones como respuesta a los retos en la gestión de carteras

Para más de la mitad de la muestra, facilitar el onboarding de los inversores y el cálculo y reporte de net asset value automático y/o tercerizado, así como el manejo centralizado de cuentas son las principales necesidades.

En muchas ocasiones, la valoración de los activos de una cartera puede ser un gran desafío para el gestor, en especial para los activos menos líquidos y/o los más complejos. El seguimiento en tiempo real, la elevada volatilidad y la falta de liquidez solo dificultan el proceso.

Por eso, la incorporación de nuevas tecnologías, así como disponer de procesos y herramientas para la gestión centralizada de cuentas son apuestas ganadoras y soluciones que marcan el camino de la gestión y la captación de capital.

Las nuevas tecnologías pueden facilitar el proceso de onboarding en aspectos que van desde un proceso de registro simplificado online, con todas las garantías pero que evite los largos y complejos formularios tradicionales

La gestión centralizada de cuentas puede diluir el coste en tiempo por las economías de escala que se pueden generar y el proceso de cálculo y reporte del NAV de forma más eficiente y rápida también puede mejorar la actividad de gestión de carteras.

Si tiene alguna duda, puede ponerse en contacto con uno de nuestros expertos financieros para realizar su consulta.